Báo cáo tài chính là một trong những công cụ khách quan nhất cho bạn biết sức khỏe tài chính của công ty.

Như ngạn ngữ cổ đã nói: “Những con số không biết nói dối”. Những con

số có thể biểu thị cho sự thịnh vượng hay nghèo đói nhưng nó cũng có thể

cho chúng ta thấy tín hiệu về những vấn đề bất thường trong công ty.

Trong bài này, chúng ta sẽ khám phá 8 dấu hiệu khả nghi chỉ ra vấn đề

bất thường của một công ty dựa trên việc phân tích báo cáo tài chính.

Làm thế nào để đọc một báo cáo tài chính

Trước khi bạn có thể khoanh vùng khả nghi trên Báo cáo Tài chính ,

bạn cần biết đọc báo cáo tài chính. Rất nhiều người đơn giản chỉ mở ra

và tìm kiếm đánh giá trên các chỉ tiêu doanh thu, lợi nhuận hay dòng

tiền.

Tuy nhiên Báo cáo tài chính còn có những phần khác mà bạn nên biết. Về cơ bản, Báo cáo tài chính gồm 4 thành phần:

Báo cáo Kiểm toán: Đây là báo cáo được lập bởi kiểm toán viên đưa ra ý

kiến của họ về báo cáo tài chính dựa trên những gì kiểm toán viên thu

thập được. Báo cáo tài chính: Bản thân Báo cáo tài chính đã là một tập

hợp các báo cáo nhỏ hơn cung cấp một bức tranh toàn cảnh về dòng tiền

trong công ty và vị thế tài chính của công ty đó trong một khoảng thời

gian nhất định.

Các báo cáo nhỏ hơn có trong báo cáo tài chính là bảng cân đối kế

toán, báo cáo kết quả hoạt động kinh doanh và báo cáo lưu chuyển tiền

tệ. Thuyết minh báo cáo tài chính: Tài liệu quan trọng để hỗ trợ bạn đọc

báo cáo tài chính. Thuyết minh báo cáo tài chính sẽ giải thích rõ các

giao dịch quan trọng ở công ty hoặc chi tiết hơn về các tài khoản kế

toán.

Ý kiến và phân tích từ ban quản trị: Tương tự như một bản tóm tắt,

đây là một lưu ý từ ban quản trị gồm các thông tin hoặc chủ đề mà ban

quản trị muốn thông báo tới các cổ đông hoặc người đọc báo cáo. Những

lưu ý này của ban quản trị thường là kết luận từ một phần của báo cáo,

và xếp ở phần riêng này, vì nó có thể không nhất thiết phải dễ hiểu đối

với người đọc.

Ở phần này sẽ cung cấp những thông tin vô cùng giá trị để giúp bạn

xác định lợi nhuận, thanh khoản và dòng tiềng trong công ty; mọi dấu

hiệu đều quan trọng để bạn thấy được sức khỏe công ty.

Tìm kiếm dấu hiệu

Bây giờ bạn đã có ý tưởng để đọc báo cáo tài chính, dưới đây là 8 dấu

hiệu mà có thể là những “điểm đen” trên báo cáo tài chính của công ty.

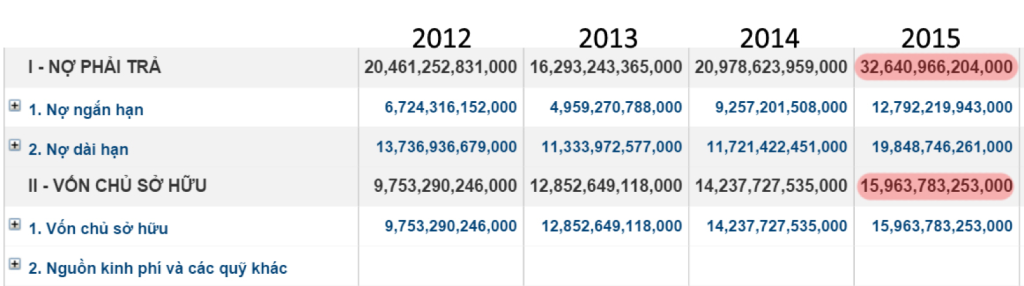

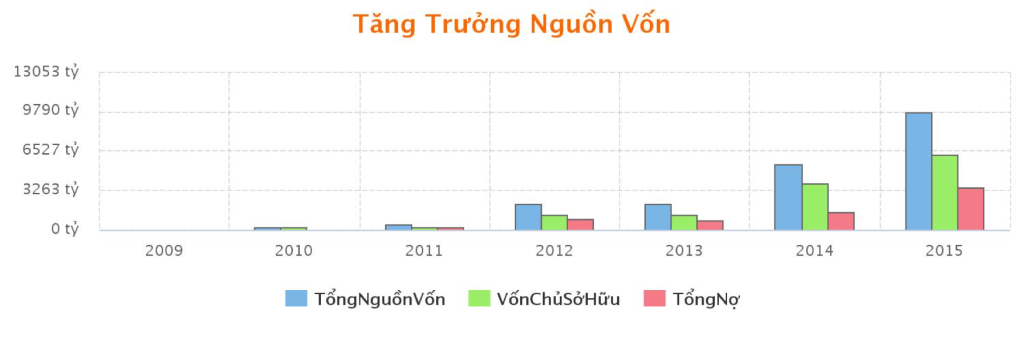

1. Hệ số nợ trên vốn chủ sở hữu (debt-to-equity ratio) đang tăng lên:

Điều này cho thấy công ty đang sử dụng nợ nhiều hơn cả những gì công ty

có.

Một dấu hiệu báo động nếu tỷ lệ nợ trên vốn chủ sở hữu lớn hơn 100%.

Ngoài ra bạn cũng có thể theo dõi Hệ Số Khả Năng Thanh Toán Lãi Vay

(Interest coverage ratio) được tính bằng cách lấy lợi nhuận hoạt động

chia cho lãi vay. Nếu hệ số này nhỏ hơn 5 thì đây cũng là điểm cần chú

ý.

Hình 1.1: Cơ cấu sử dụng nợ của công ty tăng dần qua các năm. Đến năm 2015 công ty có chỉ số nợ/vốn chủ sở hữu là 208%

2. Doanh thu liên tục giảm qua các năm: Nếu công ty có ba hoặc nhiều

năm doanh thu sụt giảm, chứng tỏ công ty đã không kinh doanh tốt. Trong

khi các biện pháp cắt giảm chi phí, như bỏ các khoản chi tiêu lãng phí

và cắt giảm nhân viên, có thể bù đắp cho việc suy giảm doanh thu, nhưng

công ty cần phải có sự thay đổi trong kinh doanh trong vòng 3 năm nếu

không việc cắt giảm sẽ không mang lại giá trị dài hạn.

Hình 2.2: Doanh thu bán hàng công ty giảm 3 năm liên tiếp

3. Khoản mục “Chi phí khác” trên bảng cân đối kế toán lớn bất thường:

Các công ty thường có khoản mục “chi phí khác” hay biến động hoặc quá

nhỏ để định lượng, đây là điều bình thường trên báo cáo kết quả hoạt

động kinh doanh và bảng cân đối kế toán. Nếu khoản mục “chi phí khác” có

giá trị cao bất thường, bạn nên tìm xem điều gì tạo nên khoản mục “chi

phí khác” cao đến như vậy. Và bạn có thể dự đoán khoản mục này còn xuất

hiện trong tương lai hay không.

Hình 3.1: Doanh nghiệp có

chi phí khác cao bất thường khi tăng gấp 4 lần so với năm trước đó nhưng

lại không có giải thích nào trong thuyết minh BCTC

4. Dòng tiền thiếu ổn định: Dòng tiền là tín hiệu tốt cho biết sức

khỏe của công ty, dòng tiền giống như một dòng chạy, lên và xuống. Các

khoản mục trên báo cáo lưu chuyển tiền tệ cho thấy các giao dịch đang

được xử lý nhưng chúng không cho ta biết về các giao dịch xảy ra trong

tương lai. Ngược lại, tình trạng thiếu tiền có thể là dấu hiệu việc chưa

ghi nhận đúng thực tế (Under-billing/Over-billing) về tình hình kinh

doanh của công ty

Hình 4.1: Một công ty có dòng tiền âm và thiếu ổn định

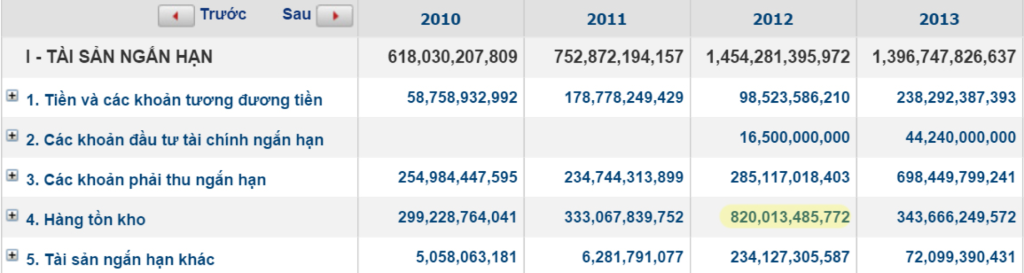

5. Sự tăng lên của các khoản phải thu và hàng tồn kho có liên quan

tới doanh thu: Tiền ở các khoản phải thu hoặc trong hàng tồn kho là các

khoản tiền không tạo ra lợi nhuận. Trong khi điều quan trọng là phải có

đủ hàng tồn kho để đáp ứng các đơn đặt hàng, tuy nhiên một công ty lại

không muốn các khoản phải thu chiếm phần nhiều trong doanh thu hoặc trữ

nhiều hàng tồn kho không bán được.

Hình 5.1: Một doanh nghiệp

ngành mía đường bị chôn vốn trong hàng tồn kho khi nguồn cung mía đường

dư thừa khiến thành phẩm sản xuất không bán được

6. Liên tục phát hành cổ phiếu: Nhiều cổ phiếu đang lưu hành trên thị

trường chứng khoán, tức là sẽ có nhiều cổ phần bị pha loãng hơn. Nếu số

lượng cổ phần của một công ty liên tục tăng hai hoặc ba phần trăm mỗi

năm cho thấy công ty đang phát hành nhiều cổ phần và làm loãng giá trị

của công ty.

Hình 6.1: Công ty liên tục

tăng vốn chủ sở hữu bằng hình thức phát hành cổ phiếu bổ sung gây thiệt

hại nhiều đến cổ đông thiểu số

7. Nợ vay luôn cao hơn tài sản bảo đảm: Kinh nghiệm cho thấy một số

công ty duy trì ổn định tài sản và nợ vay khi ngành kinh doanh của công

ty không phụ thuộc vào yếu tố theo mùa hoặc ít bị ảnh hưởng bởi áp lực

thị trường. Kể các các công ty trong ngành có tính mùa vụ (Ví dụ: các

công ty xây dựng không hoạt động trong những tháng mùa đông), cũng có

thể để nợ nhiều hơn so với tài sản bảo đảm. Về mặt kỹ thuật, nợ vay cao

hơn tài sản bảo đảm nằm trong kế hoạch được lập. Nếu công ty để nợ phải

trả tăng cao mà không có tài sản bảo đảm cũng có thể là dấu hiệu việc sử

dụng đòn bẩy quá nhiều.

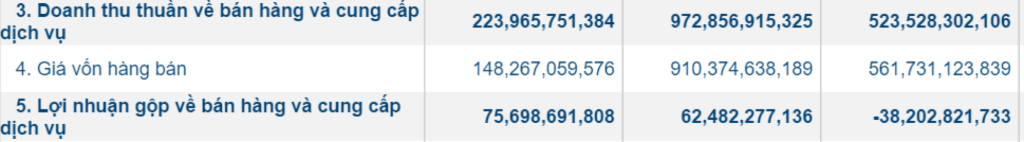

8. Giảm biên lợi nhuận gộp: Đây là thước đo về tính sinh lời của công

ty được tính bằng cách lấy lợi nhuận thu được trên doanh thu trong một

khoảng thời gian nhất định. Tỷ suất lợi nhuận biên giảm là điểm nên lưu

ý. Biên lợi nhuận thể hiện chi phí sản xuất trực tiếp ra hàng hóa hoặc

dịch vụ và biên lợi nhuận cần phải đủ để trang trải chi phí hoạt động

như chi phí nợ.

Hình 8.1: Biên lợi nhuận gộp công ty giảm qua các năm từ 34% về 6% rồi -7%

Phân tích báo cáo tài chính của một công ty dù cho bạn là cổ đông

hoặc nhà đầu tư đều là kỹ năng giá trị. Hãy dành thời gian để tìm hiểu

sâu báo cáo tài chính và xem xét những dấu hiệu khả nghi để có những

nhận định đúng đắn về tình hình tài chính của công ty.

Với góc nhìn của một nhà phân tích thì “đọc hiểu” các con số để mổ xẻ

được ý nghĩa đằng sau nó là điều kiện cần để trở thành một nhà phân

tích thành công. Nhưng đừng xem xét các con số này một cách riêng lẻ mà

hãy đặt chung với việc phân tích ngành , phân tích mô hình kinh doanh để

tự xây dựng cách phân tích sâu hơn.

FGate/ CafeBiz

.png)